Kapitalleistung vs. Rentenbezug

Es ist eine der wichtigsten Entscheidungen vor der Pensionierung, Renten- oder Kapitalbezug? Für welche Variante Sie sich entscheiden, sollten Sie gut bedenken, da Sie danach nicht mehr wechseln können. Wegen seiner nachhaltigen Auswirkungen sollten Sie diesen Entscheid gut informiert, rechtzeitig und mit kompetenter Unterstützung fällen, damit Sie unbeschwert Ihren neuen Lebensabschnitt ansteuern können.

In Kürze - Wichtiges zum Kapitalbezug

Vermögensanlage nach eigenen Vorstellungen

Amortisation der Hypothek

Ermöglichung der Weitervererbung von PK-Vermögen (freie Begünstigungen)

Potenzial von Steuerersparnissen

Sperrfrist bei Einmaleinlage 3 Jahre vor Pensionierung

Mögliche Anmeldefrist von bis zu 3 Jahren

In Kürze - Wichtiges zum Rentenbezug

Garantiert ein ewig gleich hohes Einkommen: Regelmässigkeit

Absicherung gegen Risiko Alter: Lebenslange Auszahlung

Absicherung gegen Anlagerisiko: Unabhängig von der Volatilität auf den Aktienmärkten

Absicherung des Lebenspartners bei Tod: Ehegattenrente

Wegfall von Vermögensverwaltungsaufwand der Anlagen

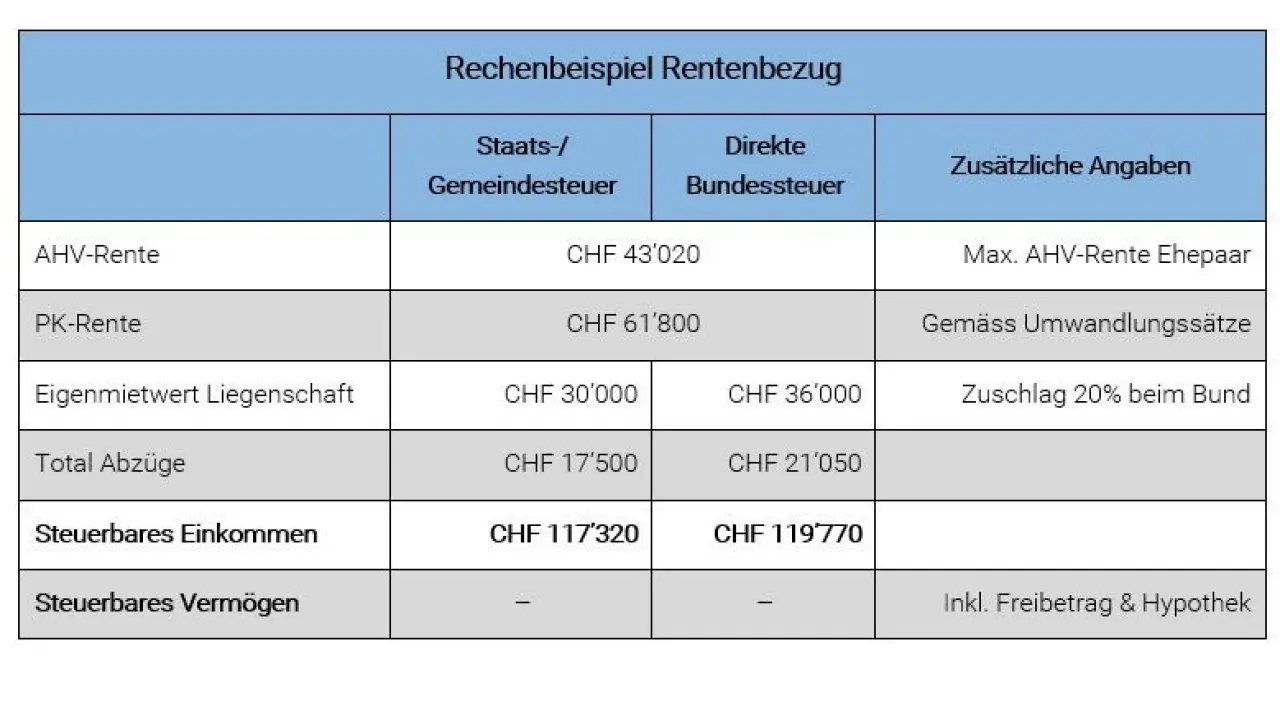

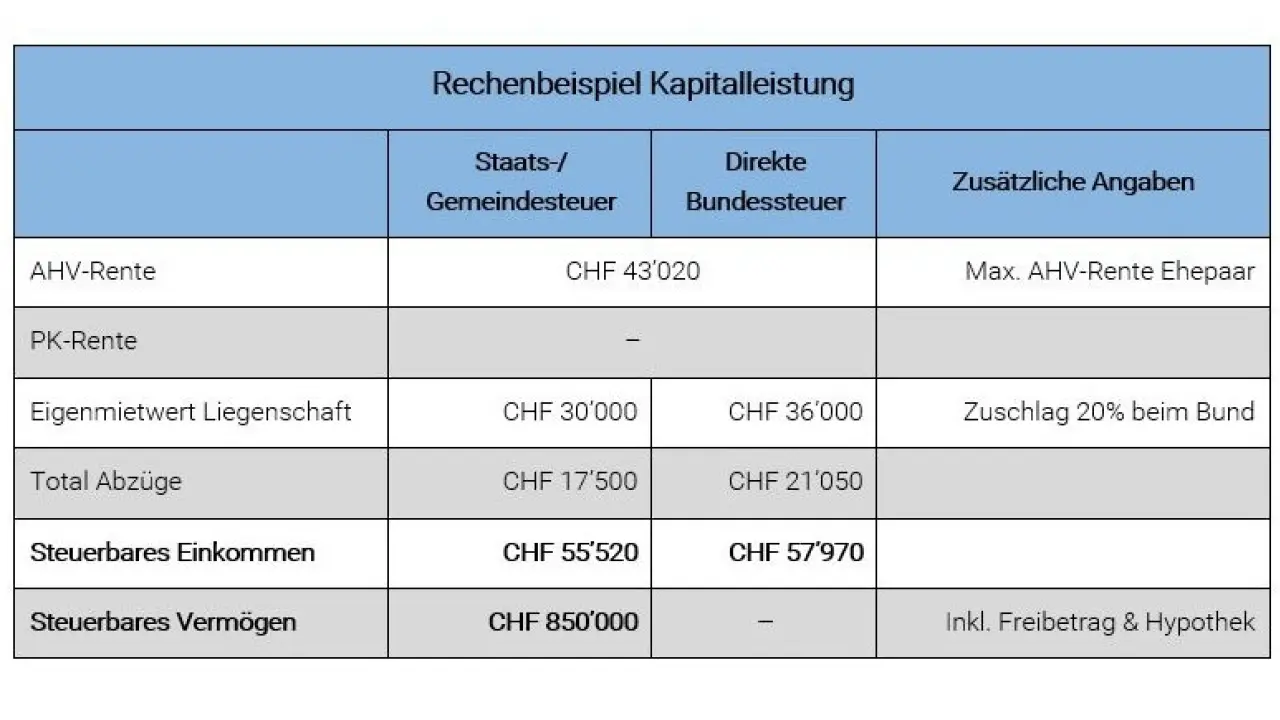

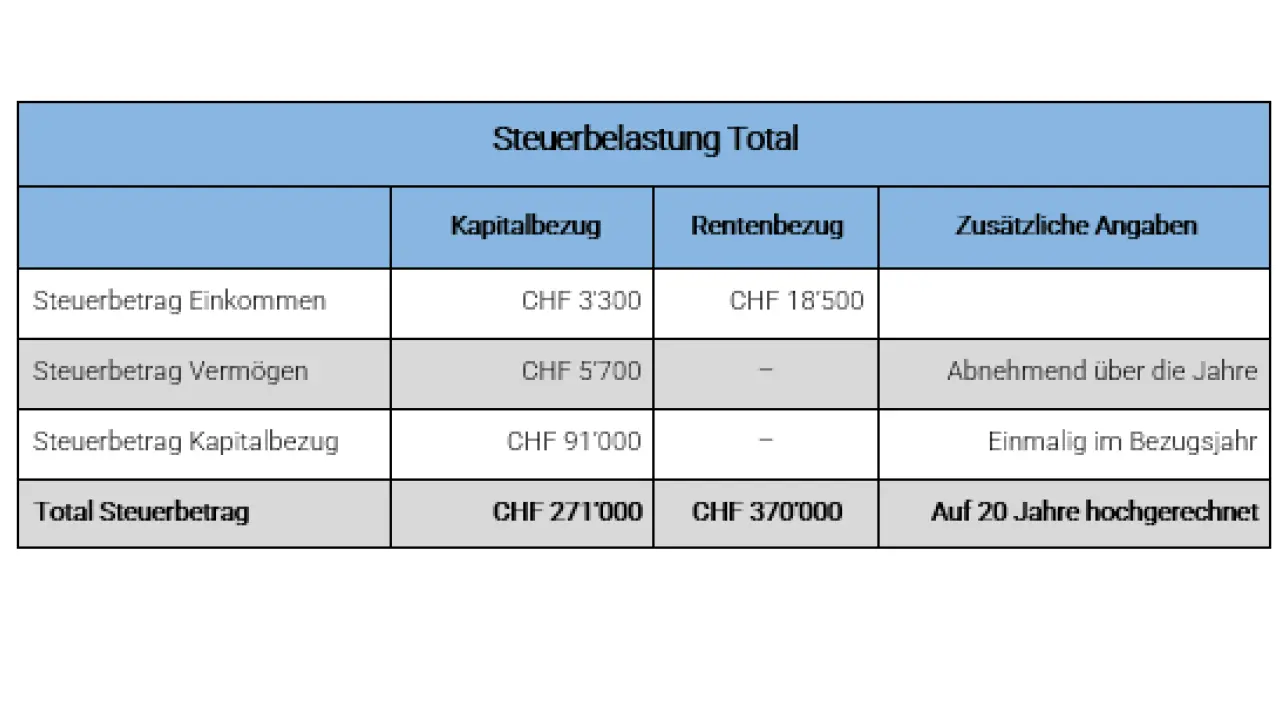

Weniger Steuern & mehr Flexibilität dank Kapitalleistung

Steuern sparen, das geht auch nach der Pensionierung. Die Logik dahinter ist einfach: Ein so tiefes Einkommen wie nur möglich erzielen. Denn je höher das steuerbare Einkommen, desto höher der Steuertarif und die damit verbundene Steuerschuld. Wenn also das steuerbare Einkommen um die PK-Rente reduziert wird, fallen dementsprechend jährlich weniger Steuern an. Der Kapitalbezug wird ebenso versteuert, allerdings zu einem Vorsorgetarif, welcher tiefer liegt als der ordentliche Steuertarif: Bei der direkten Bundessteuer ein Fünftel des ordentlichen Tarifs, bei der Staatssteuer des Kantons Basel-Landschaft höchstens 4.5% des satzbestimmenden Vermögens (Kapitalbezug pro Person in einem Kalenderjahr). Der Effekt der Kapitalleistung verdeutlicht sich im nachfolgenden Rechenbeispiel.

Steuervergleich zwischen Kapitalbezug und Rente

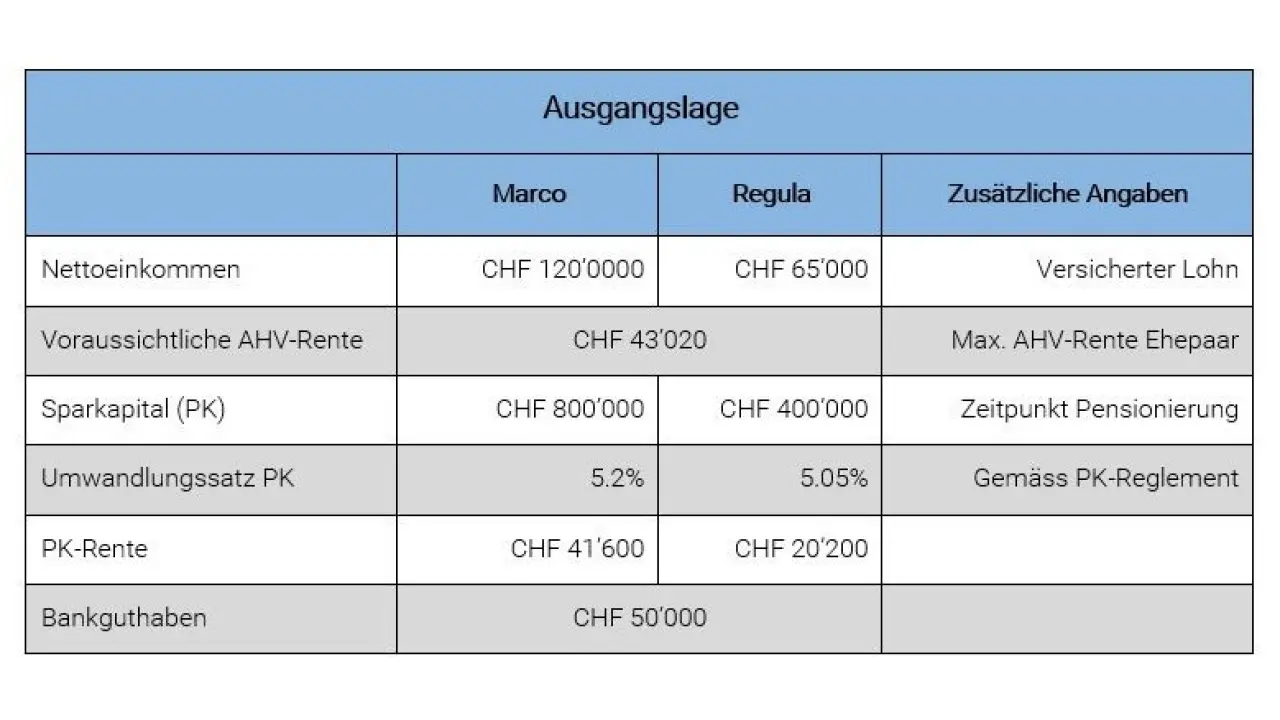

Marco und Regula Sprenger sind verheiratet und wohnen zusammen in einem Einfamilienhaus in Muttenz. Beide freuen sich darauf, in ein paar Jahren ihren Ruhestand anzutreten und einen neuen Lebensabschnitt zu beginnen. Einzig die Unklarheit, ob sie ihre Sparkapitalien der 2. Säule als Kapital oder Rente beziehen sollen, verunsichert die beiden. Daher wenden sie sich an ihren Treuhänder, der sie bezüglich Kapitalleistung und Rentenbezug beraten soll. Folgende Eckdaten sind gegeben:

Marco wie auch Regula sind gesund. Daher gehen wir davon aus, dass sie die statistische Lebenserwartung (sie 87, er 85 Jahre) erreichen werden.

Die Liegenschaft hat einen Steuerwert von CHF 350'000

Die Wohnung ist mit einer Hypothek von CHF 600'000 belastet

Bemerkung: In diesem Beispiel wird aus Vereinfachungsgründen auf diverse Faktoren nicht eingegangen (z.B. Vermögens- und Verwaltungskosten sowie Anlageerträge bzw. Kapitalverzehr beim Kapitalbezug).